انقلاب بزرگ فینتکها در یک دهه آینده

بخش عمدهای از تولد و رشد فناوریهای مالی (فینتک) در یک دهه گذشته اتفاق افتاده است. با این وجود، چه آیندهای را میتوان برای این فناوری در حال رشد متصور شد؟

به گزارش شبکه – مگ:

بخش عمدهای از تولد و رشد فناوریهای مالی (فینتک) در یک دهه گذشته اتفاق افتاده است. با این وجود، چه آیندهای را میتوان برای این فناوری در حال رشد متصور شد؟

پاسخ این است که در حاضر ما شاهد یکسری علائم اولیه هستیم. در ده سال آینده، فینتک با رفتن به پسزمینه و متمرکز شدن در مکانی که پول ما در آنجا مدیریت میشود، همهگیر خواهد شد. در سال 2012، به جرات میتوان گفت که خیلیها هیچ اطلاعی از واژه فین تک نداشتند.

با جستوجو در گوگل هم اطلاعات چندانی به دست نمیآمد و علاوه بر این تنها شرکتهای مشهور در این حوزه پیپال و مینت بودند. در حالی که بهنظر میرسد اصطلاح فینتک به دنیای اقتصاد و امور مالی مربوط میشود، اما همانگونه که مشاهده خواهید کرد این شرکتهای بزرگ نظیر اپل، آمازون، گوگل و حتا مایکروسافت هستند که بازیگر اصلی دنیای اقتصاد خواهند بود.

فینتک چیست؟

فینتک یا فناوری مالی به کاربرد نوآورانه فناوری در ارائه خدمات مالی اشاره دارد. فینتک از ترکیب دو واژه Financial و Technology پدید آمده و به شرکتهایی اشاره دارد که با استفاده از فناوری تلاش میکنند خدمات مالی را کارآمدتر کنند.

شرکتهای فعال در زمینه فناوریهای مالی بیشتر کسبوکارهای نوپایی هستند که تلاش میکنند در سیستمهای مالی خوش بدرخشند و شرکتهای سنتی را به چالش بکشند. از زمان پدید آمدن این فناوری تا به امروز، فینتک به واژهای نام آشنا تبدیل شده، بهطوری که شاهد افزایش سریع حجم سرمایهگذاری در این حوزه بودهایم.

سرمایهگذاری در این حوزه از دو میلیارد دلار در سال 2010 به رقم بیش از پنجاه میلیارد دلار در سال 2018 رسیده است. در این مدت پیشبینیهای مختلفی درباره آینده این فناوری مطرح شده است.

برخی بر این باور هستند که بانکها از رده خارج میشوند، برخی فینتک را بازیگر همیشگی دنیای اقتصاد توصیف میکنند و عدهای بر این باور هستند که غولهای بزرگ دنیای فناوری به خدمات مالی مخصوص مصرفکننده وارد خواهند شد، بهطوری که در نهایت خدمات مالی به واسطه ارائهدهندگان خدمات مالی خرد که برای اینکار از فناوری استفاده میکنند باعث تجزیه خدمات مالی میشوند.

کارشناسان حوزه اقتصاد بر این باور هستند که شرکتهای نوپا به مرور زمان خدمات بانکی موردنیاز خود را فراهم خواهند کرد و به این صورت برای انجام فعالیتهای اقتصادی نیازی به بانکها نخواهند داشت. البته دیدگاههای منفی نیز در ارتباط با فینتک وجود دارد، بهطوری که برخی بر این باور هستند که تب فینتک در آینده نزدیک فروکش خواهد کرد.

در دو دهه گذشته شاهد بودیم که فینتکها ساختار عمودی خود را حفظ کردهاند. آنها شعب آفلاین خدمات مالی را به نمونههای آنلاین تبدیل کردند و بازدهی برخی صنایع را بیشتر کردهاند.

نشانههای اولیه این تغییرات در صنایع و حوزههایی دیده میشود که پیش از این نادیده گرفته شده بودند، بر همین اساس میتوان پیشبینی کرد که فینتکها در یک دهه آینده تغییرات زیر را تجربه میکنند:

- پرتابل شدن و قابلیت تعامل: مشتریان میتوانند شبیه به قابلیتی که امروزه بهنام ترابردپذیری در ارتباط با اپراتورها آنرا میشناسیم از خدمات مالی سرویسدهندگان مختلف (فینتکها) استفاده کنند. کاربران الکسا، آمازون، اپل و گوگل از سرویسهای پرداختی این شرکتها به صورت تعاملی استفاده میکنند.

- همهگیری و قابلیت دسترسی بیشتر: محصولات مالی پایه به کالا تبدیل میشوند و افرادی که به خدمات بانکی دسترسی ندارند از این ویژگی بهرهمند میشوند.

- رفتن به پشت صحنه خدمات مالی: انعطافپذیری زیاد به فینتکها اجازه خواهد داد به شکل گستردهای به دنیای خدمات مالی نفوذ کنند و محدودیتهای رایج در ارتباط با استفاده از سرویسهای مالی متعلق به یک ارائهدهنده خدمات مالی را برطرف کنند.

پیشبینی اول: لایهبندی دادههای باز

به اعتقاد برخی از کارشناسان در آینده دادهها آزاد و پرتابل خواهند بود و دیگر یک ابزار رقابتی برای فینتکها نیستند. در سال 2019، دادههای شخصی بیشتر از هر زمانی در کانون توجه بودند.

رسوایی کمبریج آنالیتیکا و نقض دادهها که باعث به خطر افتادن 145 میلیون حساب کاربری Equifax شد، آگاهی عمومی را پیرامون اهمیت امنیت دادهها برانگیخت. بهطوری که نهادهای مالی بزرگ جلسهای برای ارزیابی استانداردهای دادههای مالی برگزار کردند و پیشنهاد دادند قانون جامعی در ارتباط با حفظ حقوق حریم خصوصی مصرفکنندگان آنلاین به تصویب نهادهای مالی سراسر کشورها برسد.

یکی از کلیشههای رایج در فناوری میگوید: «داده، نفت جدید است.» بر مبنای چنین تعریفی انتظار میرود بانکها از برتری خود در جمعآوری دادههای بیشمار برای همسو شدن با فینتکها استفاده کنند. درست است که دادهها اهمیت زیادی در خدمات مالی فناورانه دارند، اما به تنهایی نمیتوانند یک ابزار رقابتی کامل در این حوزه باشند.

شرکتهای بزرگ فناوری برای بهرهمندی از دادههای عظیم خود باید تفسیر و درک از دادهها را به بهترین شکل انجام دهند و محصولاتی متمرکز بر مشتریمحوری توسعه دهند.

چرا این تغییر در دهه پیشرو اتفاق میافتد؟ زیرا دیوارهایی که پیرامون انبارههای عظیم دادهای خدمات مالی کشیده شده، به تدریج در حال فروریختن است که باعث میشود راه برای ورود ایدههای نوآورانه برتر فینتک فراهم شود تا استارتآپهای بزرگ و کوچک بتوانند با بانکهای چند میلیارد دلاری رقابت کنند. شروع این تحول بزرگ از مدتها پیش آغاز شده است.

بخش عمدهای از تغییر در حال جریان در رویکردهای دادهای پس از تصویب قانون PSD2 در اروپا به وجود آمد. بسیاری از کارشناسان قانون PSD2 را GDPR (مقررات عمومی حفاظت از دادهها) دادههای پرداختی توصیف کردهاند. در سال 2018، بریتانیا اولین کشوری بود که سیاست PSD2 را تحت قانون بانکداری باز (Open Banking) به اجرا درآورد.

این سیاست تمام بانکهای بزرگ را ملزم میکند تا دادههای مصرفکننده را در دسترس هر فینتکی که مصرفکننده اجازه میدهد، قرار دهند. بنابراین، اگر فردی در بانک A پسانداز داشته باشد، اما بخواهد از آن برای ضمانت رهن در فینتک B استفاده کند، به عنوان یک مصرفکننده هم اکنون این امکان فراهم است تا از اطلاعات شخصی خود برای دسترسی به خدمات مالی بیشتر استفاده کند.

کنسرسیومهایی مانند FDATA، نگرشها درباره بانکداری باز را از پایه و اساس تغییر خواهند داد، زیرا از حمایتهای جهانی برخوردار هستند. در ایالات متحده، پنج شرکت بزرگ خدمات مالی بیانیه مشترکی در مورد مزایای دادههای جایگزین ارائه کردهاند که در بیشتر موارد تنها از طریق فناوری بانکداری باز امکانپذیر است.

وقتی لایه دادهای خدمات مالی به صورت همگانی و باز ارائه میشود، مزیت رقابتی موسسات مالی که دادههای غنی دارند را از بین میبرد.

پیشبینی دوم: لایه پروتکل باز

گروه دیگری از کارشناسان حوزه اقتصاد بر این باور هستند که خدمات مالی پایه به پروتکلهای ساده متن باز تبدیل میشوند و موانعی که بر سر راه شرکتهای عرضه کننده خدمات مالی به مشتریان هستند را از بین میبرند. هرگونه سرمایهگذاری، مدیریت سرمایه، تجارت، بانکداری تجاری یا سیستم وام را در نظر بگیرید.

این سیستمها برای ورود به بازار، باید عملکرد اصلی خود را به دقت آزمایش و بررسی کنند تا از خطرات احتمالی قانونی و نظارتی جلوگیری کنند. در گام بعد باید نقاط حساس را شناسایی کنند و زیرساخت انطباقی بسازند و با فروشندگان شخص ثالث قرارداد ببندند تا بتوانند عملکرد و قابلیتهای بیشتری را ارائه دهند و کاری کنند تا تمام این سیستمها به صورت یکپارچه کار کنند.

نتیجه نهایی این است که هر کدام از ارائهدهندگان خدمات مالی، سیستمهای مشابهی میسازند که بارها و بارها توسط شرکتها تکرار شده و به شکل مجزا از یکدیگر نگهداری میشوند. حتا در موارد بدتر، سیستمهای مالی بر مبنای راهحلهای اصلی و قدیمی بانکداری که مبتنی بر زبانهای قدیمی و منسوخ شده hello و (COBO هستند، توسعه مییابند.

این سرویسها با یکدیگر تعامل ندارند و هر بانک و فینتک مجبور است در توسعه پروتکلهای مالی خود متخصص شود. در حال حاضر سه جریان اصلی بر دنیای فینتک حکمفرمایی میکنند که به احتمال زیاد مسیر حرکت پروتکلهای بانکداری مدرن را دستخوش تغییرات اساسی خواهد کرد. این سه روند به شرح زیر هستند:

جریان اول به تقسیم لایههای زیرساختی و خدماتی اشاره دارد که لایههای دیگر روی آنها توسعه پیدا میکنند. زیرساختهایی نظیر Apex، Marqeta، Stripe و Plaid چنین جریانی را امکانپذیر میکنند. این تامینکنندگان امور مالی خدماتی موسوم به زیرساخت مالی به عنوان سرویس (finance as a service) ارائه میکنند که دسترسی به خدمات مالی پایه را آسان میکنند. امروزه زیرساختها یکی از مباحث داغ دنیای فینتک هستند که با اضافه شدن شرکتهای بیشتر به این حوزه محبوبیت آنها افزایش پیدا میکند.

جریان دوم، فعالان صنعتی هستند که روی راهحلهای مالی متنباز متمرکز هستند. گروههای صنعتی نظیر FINOS شبیه به مخزن گیتهاب برای تمامی عملکردهای پایهای موردنیاز در ابزارهای فینتک هستند.

توسعهدهندگان میتوانند بهطور مداوم کدهای پایه را بهبود دهند، در این شرایط نرمافزار باید به عنوان راهحلی استاندارد در کل صنعت پیادهسازی شود. در این حالت ارائهدهندگان خدمات که راهحلهای مختلفی ارائه میکنند اگر زیرساخت پایه خود را بهاشتراک بگذارند تعامل بیشتری با یکدیگر خواهند داشت.

جریان سوم، بانکها و موسسات مدیریت سرمایه هستند که با درک ارزش فناوریهای خود، شروع به صدور مجوز برای استفاده از این فناوریها میکنند. بهطور مثال میتوان به سیستم مدیریت ریسک Aladdin شرکت BlackRock یا برنامه مدلسازی داده Alloy متعلق به Goldman اشاره کرد.

بانکها با واگذاری یا فروش این برنامهها به مشتریان، جریان درآمدی دیگری را باز میکنند که امکان همکاری در صنعت خدمات مالی را آسانتر میکند و میتوان آنرا به مانند استانداردسازی زبانی در نظر گرفت که همه از آن استفاده میکنند. همچنین، زمینهای مهیا میشود تا مشتریان بازخوردهای سازنده ارائه دهند، باگها را شناسایی کنند و ویژگیهای مفید و جدید را درخواست کنند.

آنجلا استرنج از شرکای تجاری اندروسون هارویتز میگوید: «روند توسعه فینتک شبیه روند پیشرفت کامپیوترها است. در ابتدا نرمافزار و سختافزار به صورت باندل شده ارائه شدند، در مرحله بعد سختافزارها به شکل زیرمجموعهای واحد با سیستمعامل و نرمافزار پدید آمدند شبیه به رویکردی که اپل در ارتباط با محصولات خود از آن استفاده میکند.

در مرحله بعد نرمافزار به عنوان سرویس (SaaS) که یک مدل رایانشی است که در آن ارائهدهنده خدمات، اپلیکیشنهایی را برای مشتریان فراهم میکنند و از طریق اینترنت در اختیار آنها قرار میدهند پیشرفت کردند. به این ترتیب، فینتک در ده سال آینده شبیه اینترنت بیست سال گذشته خواهد بود.»

پیش بینی سوم: فینتک نهفته

به عقیده برخی کارشناسان این احتمال وجود دارد که فینتک بخشی از عملکرد پایه محصولات غیرمالی شود. مفهوم فینتک نهفته (embedded fintech) اینگونه است که خدمات مالی به جای آنکه به صورت یک محصول مستقل ارائه شوند به بخشی از رابط کاربری بومی محصولات دیگر تبدیل و جاسازی میشوند.

این پیشبینی طی چند ماه گذشته طرفدارانی پیدا کرده و دلیلش را هم میتوان به راحتی حدس زد. مشارکتهای بانکی و ارائهدهندگان نرمافزار زیرساختی به نوعی الهام بخش شرکتهایی هستند که با وجود آنکه وظیفه اصلی آنها ارائه خدمات مالی به مصرفکنندگان نیست، اما تمایل دارند وارد عرصه فینتک شوند.

شرکت اپل برای اولین بار اپل کارت را عرضه کرد و آمازون نیز محصولات Amazon Pay و Amazon Cash خود را ارائه کرد. فیسبوک از پروژه Libra خود رونمایی کرد و اندکی بعد Facebook Pay راهاندازی شد. از آنجایی که شرکتهایی همچون شاپیفای و تارگت به دنبال آن هستند که پشتههای مالی خرید و پرداخت اختصاصی خود را داشته باشند، باید بگوییم که فینتک تمام دنیا را خواهند گرفت.

اگر این سیگنالها نشانههایی از آینده باشند، خدمات مالی در یک دهه آینده به قابلیت درون پلتفرمی تبدیل میشود که امروزه مصرفکنندگان ارتباط مستقیم با آن دارند. در این حالت مصرفکنندگان برای دسترسی به یک محصول باید با ارائهدهنده جدید ارتباط برقرار کنند.

به اعتقاد تحلیلگران، خدمات مالی در آینده به لایهای جدید از سامانهها تبدیل میشوند که باید روی لایههای اینترنت، خدمات ابری و موبایل ساخته شوند. ما در حال حاضر ابزارهای قدرتمندی داریم که دائماً از طریق این پشته به هم وصل میشوند و بلافاصله در دسترس ما قرار میگیرند.

خدمات نهفته همچون پرداختهای آنلاین، تراکنشها و خدمات اعتباری به کاربران امکان میدهند بدون نیاز به خدمات مالی مختلف، ارزش افزوده بیشتری از آنها دریافت کنند. شرکتهای فناوری و برندهای بزرگ مصرفکننده به دروازهبانهای محصولات مالی ما تبدیل خواهند شد و محصولات مالی خود را به پشتصحنه تجربه کاربری انتقال میدهند.

بسیاری از این شرکتها به واسطه ارائه محصولات جذاب و پرطرفدار در حوزههای دیگر دادههای ارزشمندی دارند که این دادهها میتوانند یک مزیت انحصاری در کاهش هزینهها به همراه آورند.

پیش بینی چهارم: گردآوری خدمات مالی

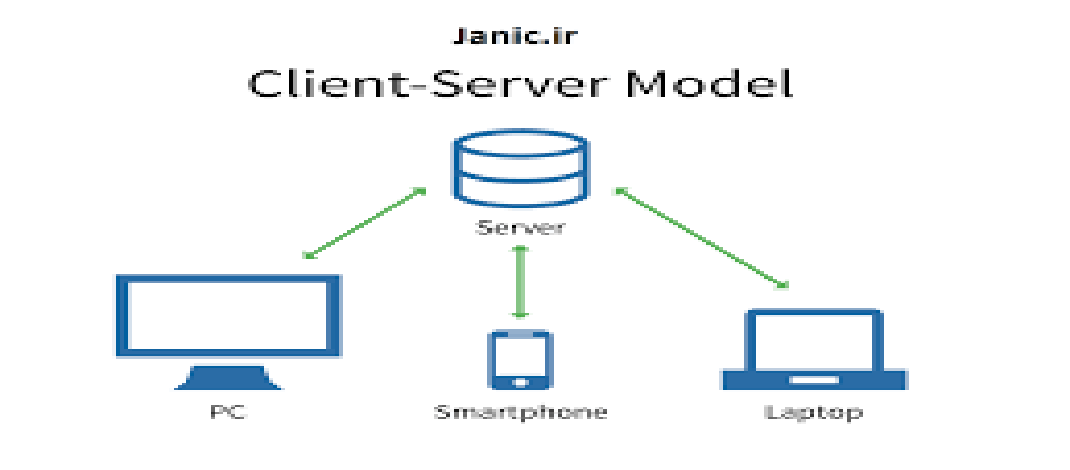

چهارمین پیشبینی مهم این است که مصرفکنندگان از یک هاب مرکزی به خدمات مالی دسترسی خواهند داشت. در راستای مهاجرت از برند مصرفکننده به سیستمی که امکان جا به جایی پول و اطلاعات را فراهم میکند، اکثر خدمات مالی در هابهایی متمرکز میشوند تا همگی در یک مکان واحد قابل مشاهده باشند.

برای مصرفکننده این هاب میتواند یک گوشی هوشمند باشد. در مورد کسبوکارهای کوچک، این هاب Quickbooks، جیمیل یا صندوقهای نقدی است. از آنجایی که شرکتهایی مانند فیسبوک، اپل و آمازون خدمات خود را در پلتفرمهای مختلف (تصور کنید الکسا، آمازون پرایم و کارت اعتباری آمازون با هم ترکیب شوند) تقسیم میکنند، کاربرانی بیشترین مزیت را کسب میکنند که پایبند به اکوسیستم باشند.

در این حالت کاربران میتوانند خدمات مالی خود را از طریق هر زیرساخت به راحتی مدیریت کنند. جالب آنکه الکسا میتواند کاربران اندروید را جذب کند. اکثر افراد دانش کار با فناوریهای مالی را ندارند و ترجیح میدهند با حداقل سرویسهای ممکن تعامل داشته باشند.

البته اجبار به تعامل با چند فینتک بهطور مجزا در نهایت باعث کاهش ارزش آنها میشود نه افزایش. محصولات خوب، حول برنامههای متمرکز بر کاربر ساخته میشوند و به اعتقاد کارشناسان خدماتدهندگان باید وضعیت مالی و نیازهای کاربر را بهتر از خودش بشناسند.

کاربران در آینده خدمات مالی را به عنوان قابلیتی درون سرویسها و اکوسیستمهایی دریافت میکنند که روزانه از آن استفاده میکنند. بنابراین، شرکتهای فناوری برنده اصلی این رقابت هستند، زیرا کاربران تمایل دارند به جای استفاده از سرویسهای بانکی از خدماتی که شرکتهای فناوری ارائه میکنند استفاده کنند.

امروزه هابهای خدمات مالی گوشیهای هوشمند و لپتاپها هستند و در آینده دور از انتظار نیست که ایمیل، خودرو هوشمند، تلفن یا موتورهای جستوجو به هاب خدمات مالی تبدیل شوند